‘넥스트 워런 버핏’의 몰락... 크립토 규제 강화된다

본문

암호화폐 시장 여파 지속… 세쿼이어 등 VC 투자금 전액 손실

로렌스 서머스 전 재무장관 “포렌식 회계사 늘려야” 주장

업계 관계자들 “규제 강화되고, 투명성 기준 높아질 것”

유동성 위기에 몰렸던 대형 암호화폐 거래소 FTX가 결국 파산 신청을 했다.

11일(현지시각) FTX는 트위터 공식 계정을 통해 미국에서 ‘챕터 11 파산신청(Chapter 11 bankruptcy)’을 했다고 밝혔다.

암호화폐 업계 핵심 인물이자 미국 정계 주요 기부자로 급부상했던 FTX 설립자 샘 뱅크먼 프리드(Sam Bankman-Fried, SBF)는 CEO에서 물러났다. 지난 8월 포브스 표지에 실리며 ‘넥스트 워런 버핏’이란 평가를 받은 지 3개월 만이다.

회사 측은 “FTX의 모든 글로벌 이해 관계자를 위해 자산을 검토하고, 유동화(monetize)하는 절차를 시작하기 위해 자발적으로 파산 신청을 했다”고 설명했다.

챕터 11은 미국 연방 파산법의 의거한 파산 절차로, 채무자의 영업활동과 채무, 자산의 대대적인 개편을 수반하는 ‘회생 파산’이다. 파산법원의 감독하에 구조조정 절차를 진행해 회생을 모색한다는 점에서 한국의 법정관리와 유사하다.

샘 뱅크먼 프리드에 이어 FTX의 신임 최고경영자(CEO)로 임명된 존 제이 레이 3세(John J. Ray III)는 “FTX 그룹은 조직화된 절차를 통해서만 관리할 수 있는 귀중한 자산을 보유하고 있다”며 “FTX가 철저하고 투명하게 이 노력을 수행할 것임을 모든 직원, 고객, 채권자, 계약 당사자, 주주, 투자자, 정부 당국 및 기타 이해 관계자에게 보장한다”고 했다.

이번 파산 신청에는 유동성 위기의 시작점이었던 암호화폐 트레이딩 업체 ‘알라메다 리서치(Alameda Research)’를 비롯한 약 130개의 FTX 그룹 계열사가 포함됐다.

레저X(LedgerX LLC), FTX 디지털마켓(FTX Digital Markets Ltd.), FTX 오스트레일리아(FTX Australia Pty Ltd.), FTX 익스프레스 페이(FTX Express Pay Ltd.)는 파산 신청 절차에서 제외됐다.

레이 신임 CEO는 “현재 (FTX 붕괴) 사건이 빠르게 진행되고 있고, 새 팀은 최근 참여했다는 점을 이해해 달라”며 “더 많은 정보를 얻기 위해 향후 며칠 동안 파산 절차 문서에 제출된 자료를 검토할 것”이라고 덧붙였다.

한때 거래량 기준 세계 2위 암호화폐 거래소에 올랐던 FTX는 단 며칠 만에 유동성 고갈 위기에 처하며 파산 신청이라는 최후를 맞게 됐다.

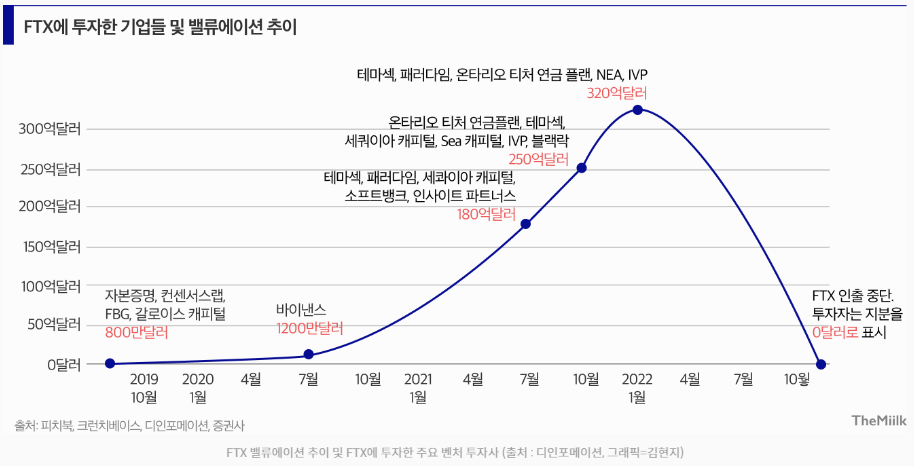

샘 뱅크먼 프리드 FTX 설립자는 앞서 바이낸스에 구조 요청을 보냈고, 구속력이 없는 M&A 합의에 도달하며 해결의 실마리를 찾는 듯했다. 그러나 하루 만에 합의가 뒤집어졌다. 320억달러에 달했던 FTX의 기업가치가 먼지처럼 사라진 순간이었다.

샘 뱅크먼 프리드 설립자는 파산 신청 직후 “이렇게 돼 정말 미안하다”며 “이번 사건이 투명성, 신뢰, 거버넌스를 개선하는 계기가 되길 바란다. 상황이 회복될 방법을 찾을 수 있길 희망한다”고 했다.

암호화폐 시장 여파 지속… 세쿼이어 등 VC 투자금 전액 손실

FTX 사태는 암호화폐 시장 전반에도 큰 영향을 미치고 있다.

알라메다 리서치가 전체 발행량의 80%를 보유하고 있던 FTT 토큰은 가장 큰 변동성을 보이며 사건이 본격화한 8일 이후 86% 이상 하락했다. 25달러 수준이던 가격이 11일 기준 2.7달러에 거래되고 있다.

FTT 토큰 급락 여파가 테라 사태, 셀시우스 사태처럼 디파이 업계로 번질 수 있다는 우려가 불거지며 비트코인, 이더리움 등 주요 암호화폐들 역시 일제히 급락하고 있다. 11일 기준 비트코인 가격은 1만6800달러 부근에서 거래 중이다. 2년 전인 2020년 11월 가격 수준까지 떨어졌다. 이더리움, 바이낸스코인(BNB) 등도 모두 하락세다.

시가총액 1위 스테이블코인(Stable Coin, 법정화폐와 연동해 변동성을 줄인 암호화폐) 테더 역시 한 때 0.975달러까지 떨어지며 위기감을 고조시키기도 했다.

알라메다리서치, FTX가 지원해 왔던 솔라나(Solana) 블록체인에 대한 우려도 나오고 있다.

라지 고칼(Raj Gokal) 솔라나 공동설립자는 FTX 붕괴에 따른 파급 효과를 솔라나 생태계의 ‘시련의 순간(this crucible moment for solana ecosystem)’으로 묘사하기도 했다. 다만 그는 “10배 더 뭉치며 우리는 더 강해질 것”이라며 지나친 우려를 경계했다.

실리콘밸리 전문 매체 디인포메이션에 따르면 FTX에 투자한 실리콘밸리 유명 벤처투자사 세쿼이어 캐피털, 크립토 분야에 집중 투자하는 패러다임(Paradigm) 등은 각각 이번 사태로 2억1400만달러, 2억7800만달러의 손실을 입었다. 소프트뱅크, 타이거글로벌, 싱가포르 국부 펀드 테마섹 등도 투자금을 모두 날리게 됐다.

더밀크의 시각 : 규제 강화되고, 투명성 기준 높아진다

이번 FTX 사태로 크립토 기업과 프로젝트에 대한 규제, 투자자 보호 조치 정립 움직임이 빨라질 전망이다. 기존 암호화폐 업계는 물론 월스트리트 기관 투자자, 실리콘밸리 벤처 투자 기업 등 제도권 금융에까지 피해 여파가 미치고 있기 때문이다.

현재 미국 규제 당국인 증권거래위원회(SEC), 법무부(DOJ)가 FTX를 조사하고 있으며 상장사인 코인베이스(티커: COIN)에 대한 조사도 진행 중이다.

디지털 데이터 기반으로 범죄 혹은 문제의 단서를 찾는 ‘포렌식 회계사(Forensic accountant)’의 중요성도 커지고 있다. 블룸버그에 따르면 로렌스 서머스(Lawrence Summers) 전 미국 재무장관은 “많은 사람이 이번 FTX 사건을 리먼 브라더스 사태와 비교한다. 하지만 나는 이번 사건을 엔론 사태와 비교하고 싶다”며 “포렌식 회계사 수가 더 많아져야 한다”고 했다.

분식 회계나 회계 부정 같은 범죄를 막을 수 있는 디지털 데이터 분석 전문가 양성이 중요하다는 주장이다. 데이터가 공개된 블록체인 분야 역시 일반인들은 쉽게 확인하거나 의미를 파악하지 못하는 정보가 많아 관련 분야 전문가들의 ‘외부 감사’가 필요하다는 의미로 해석된다.

업계 내부의 자정 노력도 추진되고 있다. 뱅크런(대량 인출 사태)를 막기 위해 기존 은행들이 전체 고객 예치금 일부를 ‘지급준비금’으로 보유하는 것과 달리 암호화폐 거래소는 더 강력한 대비 시스템이 필요하다는 주장이다.

세계 최대 암호화폐 거래소 바이낸스의 설립자이자 CEO인 창펑 자오는 “모든 암호화폐 거래소는 머클 트리(merkle-tree) 준비금 증명(proof of reserves)을 수행해야 한다”며 “은행은 부분 준비금(fractional reserves)으로 운영되지만, 암호화폐 거래소는 안 된다. 바이낸스는 이를 시작해 완전한 투명성을 갖출 것”이라고 했다.

머클 트리를 사용하면 거래소가 각 사용자 계정의 자산 해시값을 머클 트리의 ‘리프 노드(leaf nodes)’에 저장할 수 있다. 이 과정을 거치면 제삼자가 리프 노드를 통해 사용자들의 자산이 잘 예치돼 있는지에 대한 감사(audit)를 진행할 수 있다.

로렌스 서머스 전 재무장관 “포렌식 회계사 늘려야” 주장

업계 관계자들 “규제 강화되고, 투명성 기준 높아질 것”

유동성 위기에 몰렸던 대형 암호화폐 거래소 FTX가 결국 파산 신청을 했다.

11일(현지시각) FTX는 트위터 공식 계정을 통해 미국에서 ‘챕터 11 파산신청(Chapter 11 bankruptcy)’을 했다고 밝혔다.

암호화폐 업계 핵심 인물이자 미국 정계 주요 기부자로 급부상했던 FTX 설립자 샘 뱅크먼 프리드(Sam Bankman-Fried, SBF)는 CEO에서 물러났다. 지난 8월 포브스 표지에 실리며 ‘넥스트 워런 버핏’이란 평가를 받은 지 3개월 만이다.

회사 측은 “FTX의 모든 글로벌 이해 관계자를 위해 자산을 검토하고, 유동화(monetize)하는 절차를 시작하기 위해 자발적으로 파산 신청을 했다”고 설명했다.

챕터 11은 미국 연방 파산법의 의거한 파산 절차로, 채무자의 영업활동과 채무, 자산의 대대적인 개편을 수반하는 ‘회생 파산’이다. 파산법원의 감독하에 구조조정 절차를 진행해 회생을 모색한다는 점에서 한국의 법정관리와 유사하다.

샘 뱅크먼 프리드에 이어 FTX의 신임 최고경영자(CEO)로 임명된 존 제이 레이 3세(John J. Ray III)는 “FTX 그룹은 조직화된 절차를 통해서만 관리할 수 있는 귀중한 자산을 보유하고 있다”며 “FTX가 철저하고 투명하게 이 노력을 수행할 것임을 모든 직원, 고객, 채권자, 계약 당사자, 주주, 투자자, 정부 당국 및 기타 이해 관계자에게 보장한다”고 했다.

이번 파산 신청에는 유동성 위기의 시작점이었던 암호화폐 트레이딩 업체 ‘알라메다 리서치(Alameda Research)’를 비롯한 약 130개의 FTX 그룹 계열사가 포함됐다.

레저X(LedgerX LLC), FTX 디지털마켓(FTX Digital Markets Ltd.), FTX 오스트레일리아(FTX Australia Pty Ltd.), FTX 익스프레스 페이(FTX Express Pay Ltd.)는 파산 신청 절차에서 제외됐다.

레이 신임 CEO는 “현재 (FTX 붕괴) 사건이 빠르게 진행되고 있고, 새 팀은 최근 참여했다는 점을 이해해 달라”며 “더 많은 정보를 얻기 위해 향후 며칠 동안 파산 절차 문서에 제출된 자료를 검토할 것”이라고 덧붙였다.

한때 거래량 기준 세계 2위 암호화폐 거래소에 올랐던 FTX는 단 며칠 만에 유동성 고갈 위기에 처하며 파산 신청이라는 최후를 맞게 됐다.

샘 뱅크먼 프리드 FTX 설립자는 앞서 바이낸스에 구조 요청을 보냈고, 구속력이 없는 M&A 합의에 도달하며 해결의 실마리를 찾는 듯했다. 그러나 하루 만에 합의가 뒤집어졌다. 320억달러에 달했던 FTX의 기업가치가 먼지처럼 사라진 순간이었다.

샘 뱅크먼 프리드 설립자는 파산 신청 직후 “이렇게 돼 정말 미안하다”며 “이번 사건이 투명성, 신뢰, 거버넌스를 개선하는 계기가 되길 바란다. 상황이 회복될 방법을 찾을 수 있길 희망한다”고 했다.

암호화폐 시장 여파 지속… 세쿼이어 등 VC 투자금 전액 손실

FTX 사태는 암호화폐 시장 전반에도 큰 영향을 미치고 있다.

알라메다 리서치가 전체 발행량의 80%를 보유하고 있던 FTT 토큰은 가장 큰 변동성을 보이며 사건이 본격화한 8일 이후 86% 이상 하락했다. 25달러 수준이던 가격이 11일 기준 2.7달러에 거래되고 있다.

FTT 토큰 급락 여파가 테라 사태, 셀시우스 사태처럼 디파이 업계로 번질 수 있다는 우려가 불거지며 비트코인, 이더리움 등 주요 암호화폐들 역시 일제히 급락하고 있다. 11일 기준 비트코인 가격은 1만6800달러 부근에서 거래 중이다. 2년 전인 2020년 11월 가격 수준까지 떨어졌다. 이더리움, 바이낸스코인(BNB) 등도 모두 하락세다.

시가총액 1위 스테이블코인(Stable Coin, 법정화폐와 연동해 변동성을 줄인 암호화폐) 테더 역시 한 때 0.975달러까지 떨어지며 위기감을 고조시키기도 했다.

알라메다리서치, FTX가 지원해 왔던 솔라나(Solana) 블록체인에 대한 우려도 나오고 있다.

라지 고칼(Raj Gokal) 솔라나 공동설립자는 FTX 붕괴에 따른 파급 효과를 솔라나 생태계의 ‘시련의 순간(this crucible moment for solana ecosystem)’으로 묘사하기도 했다. 다만 그는 “10배 더 뭉치며 우리는 더 강해질 것”이라며 지나친 우려를 경계했다.

실리콘밸리 전문 매체 디인포메이션에 따르면 FTX에 투자한 실리콘밸리 유명 벤처투자사 세쿼이어 캐피털, 크립토 분야에 집중 투자하는 패러다임(Paradigm) 등은 각각 이번 사태로 2억1400만달러, 2억7800만달러의 손실을 입었다. 소프트뱅크, 타이거글로벌, 싱가포르 국부 펀드 테마섹 등도 투자금을 모두 날리게 됐다.

더밀크의 시각 : 규제 강화되고, 투명성 기준 높아진다

이번 FTX 사태로 크립토 기업과 프로젝트에 대한 규제, 투자자 보호 조치 정립 움직임이 빨라질 전망이다. 기존 암호화폐 업계는 물론 월스트리트 기관 투자자, 실리콘밸리 벤처 투자 기업 등 제도권 금융에까지 피해 여파가 미치고 있기 때문이다.

현재 미국 규제 당국인 증권거래위원회(SEC), 법무부(DOJ)가 FTX를 조사하고 있으며 상장사인 코인베이스(티커: COIN)에 대한 조사도 진행 중이다.

디지털 데이터 기반으로 범죄 혹은 문제의 단서를 찾는 ‘포렌식 회계사(Forensic accountant)’의 중요성도 커지고 있다. 블룸버그에 따르면 로렌스 서머스(Lawrence Summers) 전 미국 재무장관은 “많은 사람이 이번 FTX 사건을 리먼 브라더스 사태와 비교한다. 하지만 나는 이번 사건을 엔론 사태와 비교하고 싶다”며 “포렌식 회계사 수가 더 많아져야 한다”고 했다.

분식 회계나 회계 부정 같은 범죄를 막을 수 있는 디지털 데이터 분석 전문가 양성이 중요하다는 주장이다. 데이터가 공개된 블록체인 분야 역시 일반인들은 쉽게 확인하거나 의미를 파악하지 못하는 정보가 많아 관련 분야 전문가들의 ‘외부 감사’가 필요하다는 의미로 해석된다.

업계 내부의 자정 노력도 추진되고 있다. 뱅크런(대량 인출 사태)를 막기 위해 기존 은행들이 전체 고객 예치금 일부를 ‘지급준비금’으로 보유하는 것과 달리 암호화폐 거래소는 더 강력한 대비 시스템이 필요하다는 주장이다.

세계 최대 암호화폐 거래소 바이낸스의 설립자이자 CEO인 창펑 자오는 “모든 암호화폐 거래소는 머클 트리(merkle-tree) 준비금 증명(proof of reserves)을 수행해야 한다”며 “은행은 부분 준비금(fractional reserves)으로 운영되지만, 암호화폐 거래소는 안 된다. 바이낸스는 이를 시작해 완전한 투명성을 갖출 것”이라고 했다.

머클 트리를 사용하면 거래소가 각 사용자 계정의 자산 해시값을 머클 트리의 ‘리프 노드(leaf nodes)’에 저장할 수 있다. 이 과정을 거치면 제삼자가 리프 노드를 통해 사용자들의 자산이 잘 예치돼 있는지에 대한 감사(audit)를 진행할 수 있다.

관련자료

-

링크

댓글 0

등록된 댓글이 없습니다.